在目前债券市场趋于分层的情况下,为优质的客户推荐合适的融资产品尤为重要,反向供应链ABS在传统房企发行的规模较大,且较为成熟,目前随着监管政策的放松,以及投资人对反向供应链ABS了解程度不断加深,发行成本也逐步降低,越来越多的央企、高评级城投企业将融资产品转移到反向供应链ABS上,以下是对城投企业发行反向供应链ABS情况的介绍与探讨。

一、反向供应链ABS产品情况介绍

资产支持证券在我国固定收益的品种中扮演越来越重要的角色,截至2019年9月10日,全市场资产证券化产品合计发行13001亿元,同比增长24.69%。其中银保监会主管ABS发行规模为5296亿元,同比增长8.19%;交易商协会主管ABN发行规模1600亿元,同比增长234.37%;证监会主管ABS发行规模6105亿元,同比增长20.80%。2018年资产证券化产品发行规模20139亿元,2017年资产证券化产品发行规模15462亿元。

2019年9月9日至10日,证监会召开全面深化资本市场改革工作座谈会时表示:推进交易所市场债券和资产支持证券品种创新作为重要任务之一。

(一)反向供应链ABS简介

反向供应链ABS属于应收账款ABS的一种,应收账款ABS在市场中主要分为三类:

第一类是单纯的应收账款ABS,一般指企业在正常的经营过程中因销售商品、产品、提供劳务等业务,对购买方享有的应收账款债权,一般表现为现金结算形式。第二类是保理应收账款,一般指债权人将应收账款转让给保理商,由保理商为其提供贸易融资、销售分账户管理、应收账款的催收、信用风险控制与坏账担保等服务而形成的应收账款。因增加了保理公司的角色,债权债务关系发生转移的,与企业一般应收账款相区分。第三类是反向供应链ABS,一般是围绕核心企业形成的应收账款债权和核心企业向其上游供应商采购商品、接受劳务而形成的应付账款。目前多见于房地产企业作为核心企业的项目,且主要是上游供应商对房地产企业的应收账款。具体操作上,一般会通过保理公司首先统一受让归集应收账款,便于应收账款回款管理。上述第一类产品单纯应收账款的资产支持证券,该类产品要求原始权益人有较为分散的应收账款,该类产品在对于高评级优质客户的主要难度在于需要原始权益人配合每季度归集现金流,且应收账款到期后需要循环购买。高评级优质客户融资手段较多,且融资成本较低,应收账款的资金归集和循环购买会增加客户财务部门的工作量,客户通过发债、银行贷款获得的资金远比应收账款资产支持证券获得的资金更加方便,在应收账款不出表的情况下,操作该类单纯应收账款资产支持证券的象征意义大于实际意义。上述第二类产品多是针对保理公司发行的资产支持证券产品,由于国内非金融类企业发行公司债券无法转借他人,保理公司无法通过发行公司债券进行融资,该种方式适合国内大型保理公司将自身业务进行打包融资。上述第三类产品为反向供应链ABS产品,近年来反向供应链ABS产品主要的发行群体为房地产企业,因为房地产企业资金需求量较大,供应商较为分散,通过公开市场融资的手段较为单一,债券募集资金受限严重等因素,反向供应链ABS已经成为为房地产企业融资的主要方式。目前随着监管政策的放松,反向供应链ABS正在向高评级的城投企业靠拢。目前市场上云南省建设投资控股集团有限公司、郑州航空港兴港投资集团有限公司均获批储架发行反向供应链ABS产品。反向供应链ABS目前正在快速发展,该类产品有以下特点:因在反向供应链ABS中原始权益人为保理公司,核心付款人为优质客户,如一家核心优质客户通过保理公司A已经取得交易所反向供应链ABS产品的无异议函,我们在切入时可以针对同一核心优质客户通过保理公司B进行申报,原始权益人不同,即为不同的资产支持专项计划。通过反向供应链ABS产品可以进一步扩大优质客户的融资渠道。2、反向供应链ABS工作量小于应收账款资产支持证券反向供应链ABS中重要的角色为保理商,国内保理商在这方面业务操作时已经十分成熟,而且反向供应链ABS不涉及循环购买,不涉及每季度归集资金,在底层资产选择和向上游供应商付款阶段均由计划管理人和保理商进行负责,操作难度大大降低。反向供应链ABS产品不增加核心企业负债,不受传统发债额度占净资产的限制。4、反向供应链ABS具备创新性、募集资金使用较为灵活在目前的固定收益市场中,传统的债券市场规模较大,优质客户对融资创新性的要求较高,一般类型的融资产品对其很难产生吸引力,在现阶段反向供应链ABS较为创新,能够树立客户在资本市场上的形象。反向供应链ABS将拟付款的流程交由资产专项计划支付,空余支付资金可以按照企业需求支配。在能够确定真实收入、成本且核心付款人偿债能力较强的情况下,上游供应商的品类也较为宽广,如爱奇艺发行的-奇艺世纪知识产品供应链金融资产支持专项计划中上游供应商为持有IP的影视公司、文化传媒公司,也可以发行反向供应链ABS。反向供应链ABS在初始申报时,不需要确认上游供应商的每笔应收账款的具体情况,可以先设计模拟池和入池标准,在发行阶段前在详细确定该笔反向供应链ABS基础资产的情况即可,这样大大扩大企业拟发行的空间,另外批文有效期为24个月,可以在24个月内灵活选择发行时间节点。目前房地产行业因受到政策限制,不论是在申报阶段还是在发行阶段,均受到一定程度的影响,除了房企外,优质的城投企业可以发行反向供应链ABS产品。优质城投企业在直接融资方面目前主要以企业债、公司债及中票等债券品种为主,债券产品相对排他性较强,且竞争也较为激烈,随着目前城投企业融资利率的下降,城投企业对融资创新程度的要求日益升高,反向供应链ABS对城投企业有以下优势:(一)优质城投企业债券产品竞争较为激烈,通过反向供应链ABS产品实现优质客户突破直接融资方面,传统债券日益激烈,除券商内部竞争外,一些优质的募投项目还面临着与银行的竞争,通过创新产品的优势在于一是可以减少竞争,二是可以帮助客户在资本市场上树立创新的形象,实现优质客户的突破。(二)城投企业对上游供应商较为强势,能够发挥反向供应链ABS产品优势优质城投客户承担区域内大量的基础设施建设任务,与大量的建筑商、建材的贸易商接触合作,相对上游供应商,城投客户甲方地位较强。在反向供应链ABS中上游供应商配合意愿较强,优质城投客户可以与上游供应商充分沟通,通过资金及时付款的优势,降低自身成本。城投企业发行反向供应链ABS可以避免立即支付工程款和贸易款,留存下的资金使用较为灵活,可以按照企业自身需求使用。目前反向供应链ABS存续期主要为12个月,在发行阶段,对于短期的融资产品,投资人认购面较广,能够快速发行。因为期限短,发行利率有一定优势。(五)储架发行,单次可以申报具有一定规模的额度,提升申报效率反向供应链ABS产品无异议函有效期为24个月,可以在24个月内自由发行,发行次数,单次发行规模没有限制,适合城投企业灵活融资。与传统的房地产公司发行反向供应链ABS产品一样,只要上游供应商有一定分散程度,核心付款人偿债能力较强,即可以操作反向供应链ABS产品。

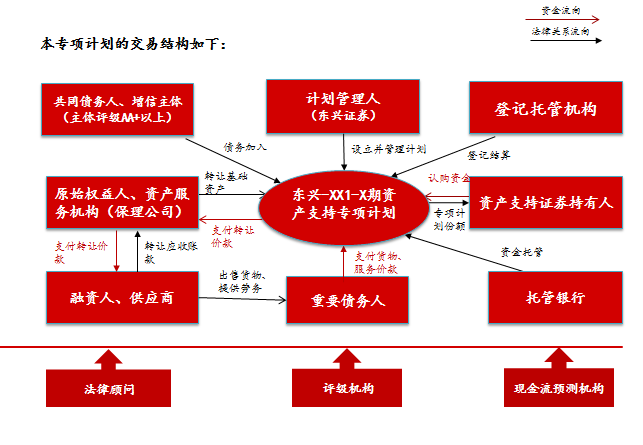

1、供应商因向核心付款人提供货物买卖/服务贸易等基础交易,而对核心付款人享有未到期应收账款债权。核心付款人通过出具《付款确认书》的方式作出到期付款承诺。2、供应商向保理商发送《应收账款债权转让申请书》,并签署《保理合同》。保理商就供应商对核心付款人享有的应收账款债权提供保理服务,并受让该等未到期的应收账款债权。3、资产支持证券投资者通过与计划管理人签订《认购协议》,将认购款委托给计划管理人管理,计划管理人设立并管理资产支持专项计划,投资者取得资产支持证券而成为资产支持证券持有人。4、计划管理人与原始权益人签订《基础资产买卖协议》,将专项计划资金用于向原始权益人购买基础资产。5、计划管理人与原始权益人签订《资产服务协议》,委托原始权益人作为资产服务机构,为专项计划提供基础资产管理服务。6、计划管理人与托管人签订《托管协议》,在托管行开立专项计划账户,对专项计划资金进行保管,提供托管服务。7、专项计划设立后,资产支持证券在中证登登记。专项计划存续期内,资产支持证券将在交易所进行挂牌转让,计划管理人将按照专项计划文件的约定进行专项计划利益分配。1、核心企业项目公司与供应商完成一笔100万元的业务,供应商开立100万元的发票。2、保理公司与供应商签署保理合同,保理公司付款95万元给供应商,核心企业项目公司补贴3万元融资利息。3、保理公司与资产专项计划签署应收账款买卖协议,资产支持专项计划募集资金96万元给保理公司(资产专项计划需要一定现金流覆盖)。4、该笔资产到期后,核心企业到期支付100万元给专项计划。

上述3万元融资利息、资产专项计划募集资金96万元,不是特指,可以根据上游供应商现金需求、核心企业资质确定,如果上游供应商对现金流需求较高,要求及时套现,上述融资利息补贴可以适当减少;如果核心企业资质较优秀,发行利率较低,利息金额减少,资产支持专项计划募集资金可以更多。1、应收账款的一次转让保理商与供应商签署《应收账款转让合同》(即保理合同),完成应收账款向保理公司转让。2、应收账款的二次转让保理商与专项计划签署《基础资产买卖协议》,完成应收账款向专项计划的转让。3、确权文件的签署上述转让过程中,由直接债务人等签署《买方确认函》对债务进行确权。4、对供应商的补贴因为涉及到专项计划的超额覆盖,建议项目公司与供应商签订补充协议,约定通过采购款项进行补贴融资。由于交易需要各供应商确认债权债务关系并以一定折扣比例转让其应收账款,需要对供应商进行筛选,选择对现金流回流有一定时间要求的供应商。由于供应链融资模式在形式上需要由供应商承担费用,为了提高强势供应商的配合动力,可能需要解决对强势供应商的补贴。(实际过程中多数高评级城投企业对供应商有一定协商能力,该笔补贴可以根据对供应商的关系适当选择。)(1)核心付款人所有付款均已完成内部审批流程,可以提供相关审批文件;(4)以往未就本次付款申请向供应商支付过工程、材料款;(5)预付款、定金、质保金等付款项目不能作为基础资产;(6)控制关联方入池比重,通常不能超过当期入池资产的15%;(7)资产池中包括至少10个相互之间不存在关联关系的债权人。